Thuế thu nhập cá nhân là một loại thuế quan trọng mà người lao động cần hiểu rõ. Hiểu biết và nắm vững về các quy định và công thức tính thuế sẽ giúp bạn chủ động trong việc lập kế hoạch tài chính cá nhân và tránh được những rủi ro không mong muốn.

Trong bài viết này, HR1Tech sẽ cung cấp hướng dẫn chi tiết và dễ hiểu về cách tính thuế thu nhập cá nhân theo quy định mới nhất của năm 2024.

Thuế Thu Nhập Cá Nhân Là Gì?

Thuế thu nhập cá nhân (Personal Income Tax) là khoản tiền mà người có thu nhập phải trích từ lương và các nguồn thu nhập khác (nếu có) để nộp vào ngân sách nhà nước sau khi đã được giảm trừ. Mục đích của thuế thu nhập cá nhân là để tăng nguồn thu cho ngân sách nhà nước, đảm bảo phúc lợi xã hội cho người dân, góp phần làm giảm sự chênh lệch giữa các tầng lớp dân cư.

Đối Tượng Chịu Thuế Thu Nhập Cá Nhân

Có hai nhóm đối tượng phải thực hiện nghĩa vụ nộp thuế thu nhập cá nhân: Cá nhân cư trú và cá nhân không cư trú tại Việt Nam có thu nhập chịu thuế. Cụ thể:

- Cá nhân cư trú: Thu nhập chịu thuế bao gồm tất cả các khoản thu nhập phát sinh cả trong và ngoài lãnh thổ Việt Nam, không phân biệt nơi chi trả thu nhập.

- Cá nhân không cư trú: Thu nhập chịu thuế là các khoản thu nhập phát sinh tại Việt Nam, không phân biệt nơi trả hoặc nhận thu nhập.

Cách Tính Thuế Thu Nhập Cá Nhân Cho Từng Đối Tượng

Đầu tiên, bạn có thể tra cứu mã số thuế trên trang chủ của Tổng Cục Thuế – Bộ Tài chính tại địa chỉ website: https://tracuunnt.gdt.gov.vn/tcnnt/mstcn.jsp.

Tùy vào các đối tượng và khả năng thu nhập, thuế thu nhập cá nhân sẽ có cách tính khác nhau:

- Đối với cá nhân cư trú ký hợp đồng lao động có thời hạn 3 tháng trở lên, thu nhập càng cao thì thuế càng lớn.

- Cá nhân cư trú ký hợp đồng lao động dưới 3 tháng hoặc không ký hợp đồng lao động phải nộp thuế 10% trên tổng thu nhập.

- Cá nhân là người nước ngoài không cư trú tại Việt Nam sẽ phải nộp thuế là 20% trên tổng thu nhập.

1. Đối Với Cá Nhân Cư Trú Ký Hợp Đồng Lao Động Thời Hạn 3 Tháng Trở Lên

Cá nhân cư trú là gì? Theo Công văn 3604/TCT-TNCN ngày 04/09/2015 của Tổng Cục Thuế và Công văn số 3313/CT-TTHT ngày 22/01/2018 của Cục Thuế TP. Hà Nội, cá nhân cư trú được xác định dựa trên một trong hai tiêu chí sau:

- Cá nhân có nơi ở thường xuyên tại Việt Nam

- Cá nhân có mặt tại Việt Nam từ 183 ngày trở lên trong một năm dương lịch hoặc trong vòng 12 tháng liên tục tính từ ngày đầu tiên có mặt tại Việt Nam. Ngày đến và ngày rời Việt Nam được tính là một ngày cư trú. Thời gian cư trú được xác định dựa trên chứng nhận của cơ quan quản lý xuất nhập cảnh trên hộ chiếu (hoặc giấy thông hành) của cá nhân.

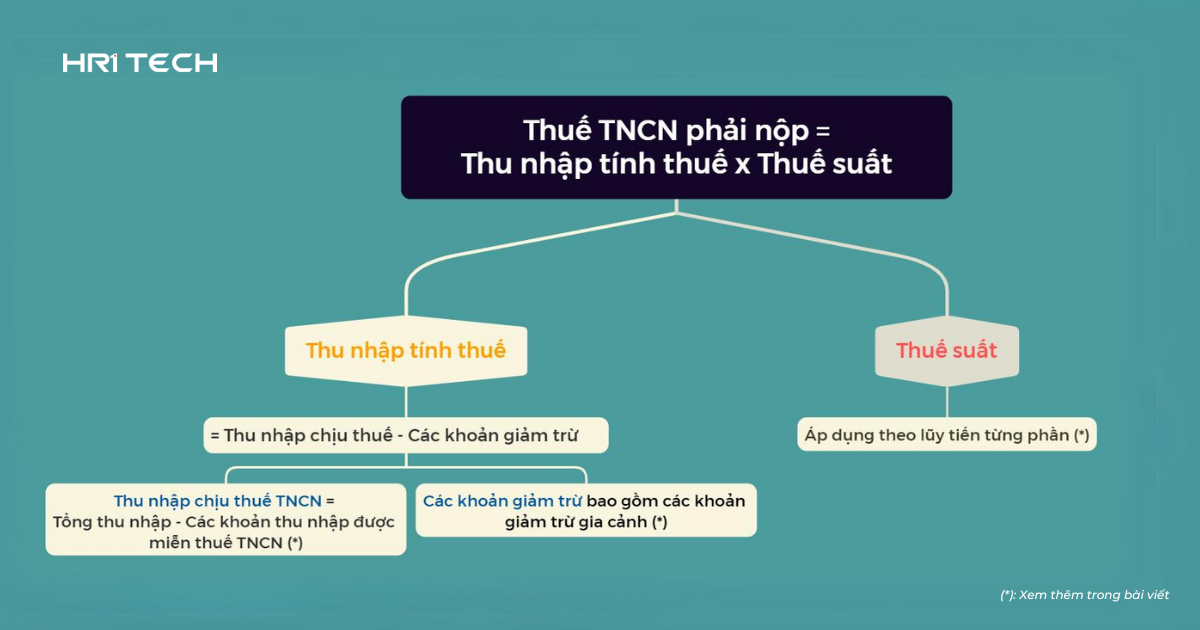

Công thức tính thuế thu nhập cá nhân đối với cá nhân ký hợp đồng lao động 3 tháng trở lên:

|

Thuế TNCN phải nộp = Thu nhập tính thuế x Thuế suất

|

* Tổng thu nhập được xác định theo quy định tại Khoản 2 Điều 2 Thông tư 111/2013/TT-BTC và Khoản 1, 2, 3, 4, 5 Điều 11 Thông tư 92/2015/TT-BTC.

* Các khoản thu nhập được miễn thuế được xác định là thu nhập từ phần tiền lương, tiền công làm việc ban đêm, làm thêm giờ được trả cao hơn so với tiền lương, tiền công làm việc ban ngày, làm việc trong giờ theo quy định của pháp luật.

* Các khoản giảm trừ bao gồm các khoản giảm trừ gia cảnh:

- Đối với người nộp thuế: Mức giảm trừ gia cảnh là 11 triệu đồng/tháng, 132 triệu đồng/năm.

- Đối với người phụ thuộc: Mức giảm trừ gia cảnh là 4,4 triệu đồng/người/tháng.

Và các chi phí bảo hiểm:

- Quỹ hưu trí và tử tuất (BHXH): 8%

- Quỹ bảo hiểm thất nghiệp (BHTN): 1%

- Quỹ bảo hiểm y tế (BHYT): 1,5%

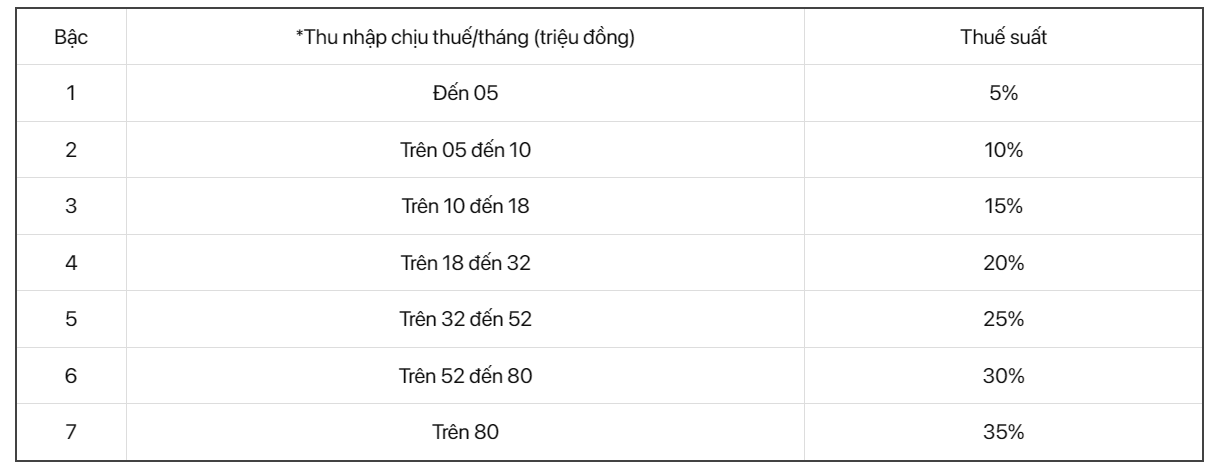

* Thuế suất

2. Đối Với Cá Nhân Cư Trú Ký Hợp Đồng Lao Động Dưới 3 Tháng Hoặc Không Ký Hợp Đồng

Thuế TNCN đối với những cá nhân cư trú tại Việt Nam không ký hợp đồng lao động hoặc ký hợp đồng lao động dưới 3 tháng sẽ phải đóng 10% trên tổng thu nhập.

3. Đối Với Cá Nhân Không Cư Trú Tại Việt Nam

Các cá nhân là người nước ngoài không cư trú tại Việt Nam sẽ phải đóng 20% thuế TNCN trên tổng thu nhập.

Nhận thấy công thức tính toán quá phức tạp? Trải nghiệm ngay công cụ tính thuế thu nhập cá nhân dễ dàng và nhanh chóng của HR1Tech TẠI ĐÂY.

Quyết Toán Thuế Thu Nhập Cá Nhân Ở Đâu?

Sau khi hoàn thành nghĩa vụ nộp thuế TNCN, người lao động có thể quyết toán thuế để xác định và tính toán số tiền mà mình phải đóng hoặc được hoàn trả dựa trên thu nhập thu được trong một năm tài chính.

Người lao động có thể thực hiện quyết toán thuế tại một trong các địa điểm sau:

- Cơ quan thuế trực tiếp quản lý nơi làm việc: Đối với những người lao động có thu nhập chủ yếu từ một nơi làm việc, việc quyết toán thuế có thể thực hiện tại cơ quan thuế quản lý nơi làm việc đó.

- Cơ quan thuế nơi cư trú: Đối với những cá nhân có nhiều nguồn thu nhập hoặc thu nhập từ các nơi khác nhau, có thể lựa chọn quyết toán thuế tại cơ quan thuế nơi họ đăng ký cư trú.

- Trực tuyến: Hiện nay, người lao động có thể quyết toán thuế trực tuyến thông qua Cổng thông tin điện tử của Tổng cục Thuế Việt Nam. Việc này giúp tiết kiệm thời gian và công sức so với việc trực tiếp đến cơ quan thuế.

Trên đây là những thông tin về cách tính thuế thu nhập cá nhân mới nhất năm 2024. Theo dõi HR1Tech để đón xem những bài viết thú vị khác!

HR1Tech - Online Recruitment Platform for the IT Industry

Find jobs and recruitment multi-industry. Discover more at: www.hr1jobs.com